바이오에프디엔씨는 코스메슈티컬, 건강기능식품, 의약품 등의 소재로 활용되는 ‘식물세포 유래 유효물질(식물세포주, 성장인자, 펩타이드 등)’과 ‘식물세포 유래 약리물질(항체, 백신 등 바이오의약품)’ 연구개발·제조를 주력으로 하고 있다.

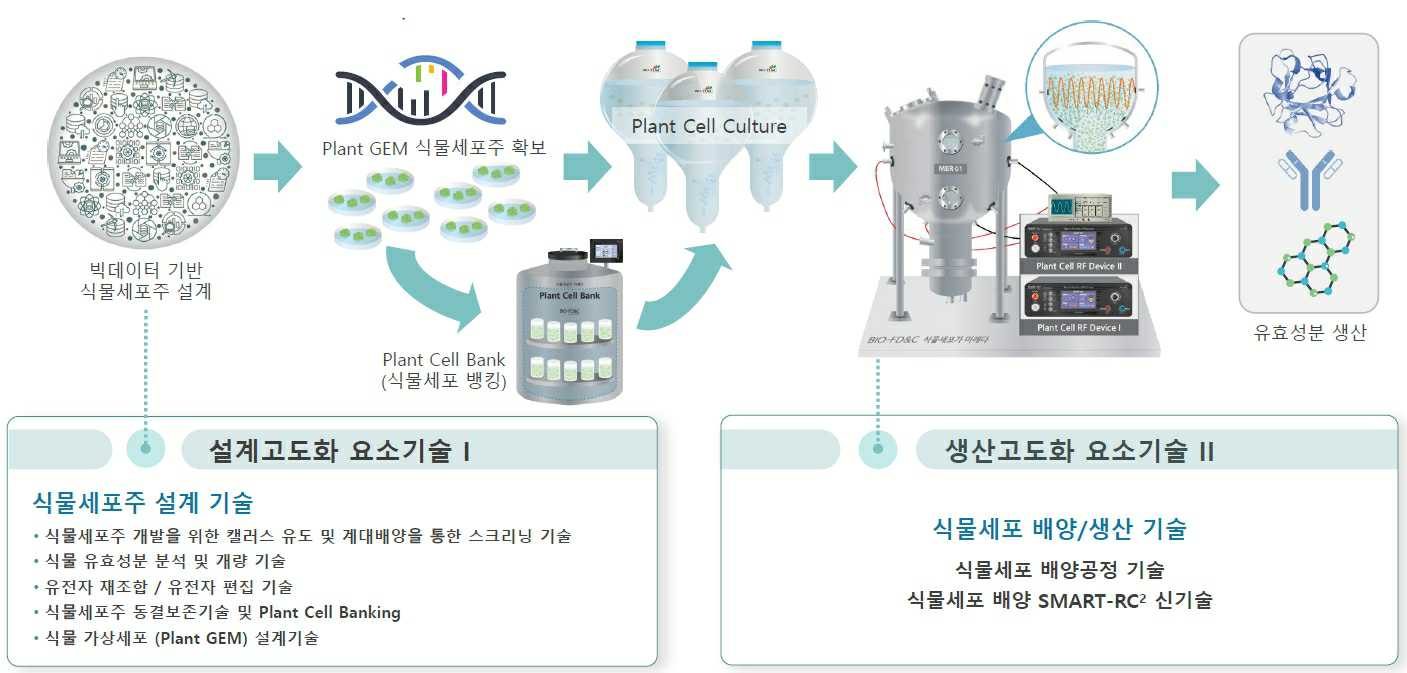

강점은 식물세포 플랫폼 기술(식물세포 설계기술·배양기술)을 보유하고 있다는 것이다. 국내외 유일하게 갖고 있는 ‘식물세포주 설계 기술’은 바이오매스 증가와 타깃 물질 생산에 최적화돼 있어 다양한 유효물질과 약리물질 개발이 가능하다.

또한 ‘NET(New Excellent Technology) 신기술’이자 국내와 미국 특허 기술인 ‘스마트-RC스퀘어(SMART-RC2)’라는 식물세포 배양·생산 기술을 통해 개발한 물질들의 대량 생산이 가능하다.

현재 바이오에프디엔씨는 식물세포 플랫폼 상용화 성공으로 약 250여종의 식물세포주 개발을 완료, 확보하고 있으며 세계 최초로 식물세포 동결보존에 성공해 식물세포를 지속적으로 활용할 수 있는 ‘식물 세포 은행(Plant Cell Banking)’ 시스템을 구축, 120여종의 식물세포주를 동결보존하고 있다.

식물세포의 형질이 안정화된 식물세포주는 성분분석, 효능평가 등을 실시, 유용물질을 생산하는 30여종의 식물세포주는 특허를 갖고 있으며 지속적인 식물세포 대량배양 연구를 통해 25종의 식물세포 대량배양 공정을 완성, 사업화를 진행하고 있다.

보유하고 있는 식물세포 기반 약리물질 파이프라인은 시약 P334-CT(포피라334, 줄기세포촉진제), 건강기능식품 KSF-F(쿠라리논, 방광배뇨개선제), 신약 KSF-D(쿠라리논, 요실금치료제), 신약 HelicoMab(위암·위염치료제) 등이다.

줄기세포 촉진제와 방광배뇨개선제는 올해나 2023년부터 매출 발생이 가능할 것으로 기대하고 있으며 요실금 치료제와 위염·위암 치료제는 전임상과 임상 진행을 계획 중이다.

주요 거래처이자 전략적 투자자로 세계 1위 향수업체인 스위스 ‘지보단(Givaudan)’과 주요 파트너십을 맺고 글로벌 시장 진출도 준비하고 있다.

기술특례상장임에도 영업이익률 30% 초과

보통 기술특례를 통해 코스닥 시장 상장을 노리는 경우는지 영업성과가 부진하거나 없는 경우가 상당한데 바이오에프디엔씨는 뛰어난 수익성을 보이고 있다.

최근 3년 동안의 영업실적을 살펴보면 매출은 2018년 60억원, 2019년 85억원, 2020년 86억원으로 성장하고 있으며 영업이익은 2018년 2억원에서 2019년 29억원으로 급증한 후 2020년 29억원을 유지하며 영업이익률이 2019년 34.19%, 2020년 33.85%%로 우수하다.

지난해 3분기 누적의 경우 매출 74억원, 영업이익 23억원으로 영업이익률은 30.65%를 기록, 역시 30%를 넘어섰다. 한국은행이 조사한 2020년 ‘C21 의료용 물질·의약품 중소기업’ 평균 영업이익률 13.06%을 크게 웃돌고 있다.

이는 주력 제품인 식물세포소재와 성장인자소재의 매출 증가로 규모의 경제 효과가 났고 높은 효능 경쟁력을 바탕으로 한 차별화된 프리미엄 제품이라는 평판을 구축했기 때문이다. 특히 성장인자 완제품(GFX)의 수출규모가 2018년 1억원, 2019년 4억원, 2020년 8억원, 2021년 3분기 기준 9억원으로 증가한 것도 큰 힘이 됐다.

바이오에프디엔씨는 기존 주력 제품인 식물세포소재, 식물유래 재조합 성장인자와 스위스 지보단과 공동 런칭한 식물세포소재 Plant Cell 원료인 ‘K-phyto™ [SC] Camellia’의 판매확대와 차별화된 신규 식물소재의 제품화 등을 통해 지속적인 매출 성장을 기대하고 있다.

PER 28.85배 적용…예상 시총 2039억~2571억원

바이오에프디엔씨의 총 공모 주식 수는 130만주로 우선배정되는 우리사주조합 물량 8만주를 제외한 122만주가 일반 공모된다.

대표주관을 맡은 DB금융투자(016610)는 ‘주가수익비율(PER)’을 활용해 희망공모가를 산출했다. 유사회사로 바이오니아(064550), 쎌바이오텍(049960), 휴메딕스(200670)를 선정했으며 이들의 작년 3분기 말 당기순이익으로 적용 PER 28.85배를 산정했다.

이를 통해 바이오에프디엔씨의 주당 평가가액을 3만6414원으로 결정됐고 여기에 할인율 20.36~36.84%을 적용해 희망 공모가밴드를 2만3000~2만9000원으로 확정했다.

공모가밴드 기준 이번 IPO를 통해 최소 299억원에서 최대 377억원의 공모자금을 조달할 수 있다. 바이오에프디엔씨는 모집한 자금을 연구개발과 시설투자, 운영자금으로 활용한다는 방침이다.

보유하고 있는 파이프라인인 KSF-F 방광배뇨개선제의 인체적용시험과 KSF-D 요실금치료제의 유효성분석·비임상, RabiRex-H 공수병치료제의 비임상, HelicoMab-F 위염치료제의 유효성분석, HelicoMab-GC 위암치료제의 유효성분석, PCV 백신의 형질전환 식물체와 세포주 개발, HPV 백신의 형질전환 식물체와 세포주 개발에 자금이 투입되며 식물세포 배양·생산시설 확충과 고부가가치 생리활성 소재 기반 의료기기GMP 시설 확보를 위해 투자도 계획돼 있다.

여기에 식물세포 소재·제품에 대한 인지도 확대를 위한 다양한 마케팅에도 나선다.

바이오에프디엔씨는 오는 24일과 25일 기관투자자를 대상으로 수요예측을 진행, 공모가를 최종확정하고 다음달 9~10일 일반청약을 실시한다. 2월 중 코스닥 시장에 상장 예정이다.

손강훈 기자